Investmentfonds oder Hedgefonds – was ist besser?

Es gibt wenige Begriffe aus der Finanzwelt, die derart mythisch daherkommen wie „Hedgefonds“. Was steckt denn nun genau dahinter und wie unterscheiden sich Hedgefonds von gewöhnlichen Investmentfonds?

Hedgefonds stehen in der Kritik, besonders aggressiv zu sein und dabei sogar vor ganzen Ländern nicht Halt zu machen. So haben zwei Hedgefonds mit Argentinien einen eigenständigen Staat auf Begleichung ihrer Forderungen sogar verklagt.

Deshalb haben wir die Hedgefonds im oberen Bild als eine Heuschrecke abgebildet – ein Stereotyp, der aufgrund von teilweise sehr opportunistischer Vorgehensweise der Hedgefonds entstanden ist.

Diese und weitere atemberaubende Geschichten, auf die wir ausführlich eingehen, haben maßgeblich zur Legendenbildung um Hedgefonds beigetragen.

Investmentfonds vs. Hedgefonds: was ist der Unterschied?

Auf den ersten Blick ist es sehr verwunderlich, aber auch ein Hedgefonds ist im Kern erst einmal ein „normaler“ Investmentfonds. Die Verwunderung lässt aber schnell nach, wenn wir uns gleich weitere Charakteristika der Hedgefonds anschauen.

Ein Investmentfonds ist eine Kapitalsammelstelle, in die Anleger ihr Geld investieren können. Dieses Geld wird sodann vom Fondsmanager an den Finanzmärkten investiert.

Der Fondsmanager nutzt sein Wissen über die Finanzmärkte, um mit dem Geld des Anlegers eine Rendite zu erwirtschaften. Die Höhe der Rendite hängt dabei immer auch vom Risiko ab, dass der Fondsmanager bereit ist, einzugehen.

Ein Investmentfonds, der auf Aktien kleiner und weitgehend unbekannter Unternehmen spezialisiert ist, weist ein relativ hohes Risiko auf. Der Handel mit Aktien etablierter Unternehmen wie Daimler oder Bayer hingegen ist im Gegensatz weniger risikoreich.

Die Anlageentscheidung für einen entsprechenden Fonds hängt im Wesentlichen davon ab, wie viel Rendite man potenziell erwirtschaften will und wie risikobereit man ist.

Dabei kann der Fondsmanager nicht nur Aktien handeln. Jede andere Form von Wertpapieren wie Anleihen oder Schuldscheine ist denkbar. Dazu kommen auch reale Werte wie zum Beispiel Immobilien.

| Vorschau | Produkt | Bewertung | Preis | |

|---|---|---|---|---|

|

Unsere Buchempfehlung: Mehr Geld als Gott - Hedgefonds und ihre Allmachtsphantasien | 34,99 EUR | Ansehen |

Investmentfonds vs. Hedgefonds: höhere Renditen durch Leerverkäufe?

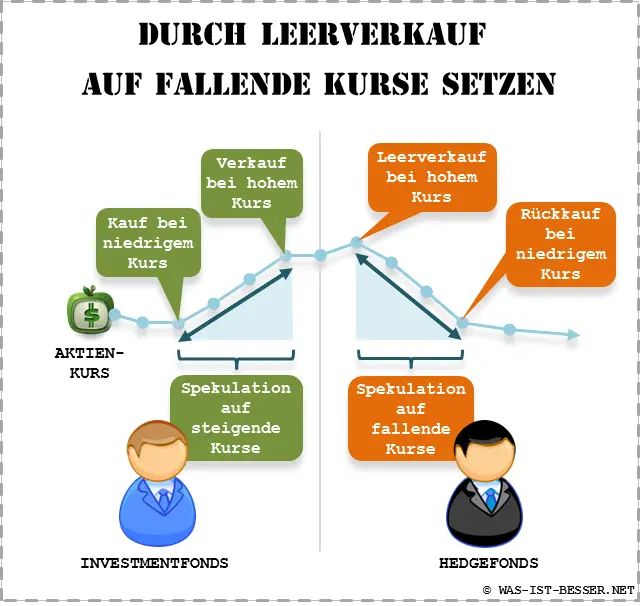

Die Historie des ersten Hedgefonds geht auf das Jahr 1949 zurück. Damals hat Alfred W. Jones beschlossen, nicht nur starke Aktien zu kaufen. Er wollte ebenfalls schwache Aktien verkaufen, um Schwankungen seines gesamten Portfolios besser ausgleichen zu können.

Jones war eine vielseitige Persönlichkeit. Er studierte Soziologie in Harvard, war als US-amerikanischer Diplomat in Deutschland und hat im spanischen Bürgerkrieg als Journalist gearbeitet.

Seine Idee war, die verkauften Aktien erst zu einem späteren Zeitpunkt an den Käufer zu übergeben. In der Zwischenzeit zwischen Verkauf und Übergabe sollte – so die Idee von Jones – der Wert der verkauften Aktie fallen, so dass die Aktie kurz vor Liefertermin günstiger erworben und geliefert werden konnte, als sie zuvor verkauft worden war.

Solche so genannten „Leerverkäufe“ sind heute gängige Praxis an den Finanzmärkten. Wie gesagt wollte Jones so seine Positionen absichern. „Hedge“ bedeutet denn auch in seiner ursprünglichen Form die Absicherung eigener Positionen.

Darüber hinaus setzte Jones auch Geld ein, das er nicht hatte. Er nahm dafür also einen Kredit auf und versuchte, damit einen Gewinn zu erzielen, der über den Zinsen lag, die er für den Kredit bezahlen musste.

Das Forbes Magazine veröffentlichte 1966 einen Artikel, in dem zum ersten Mal der Begriff „Hedge Funds“ verwendet wurde und sich seitdem für eine Vielzahl an Strategien etabliert hat. Auf verschiedene Typen von Hedgefonds-Strategien gehen wir später noch ausführlicher ein.

Sind die Hedgefonds-Strategien aggressiver als die der Investmentfonds?

Die Branche ist sehr stark von einigen herausgehobenen Personen beeinflusst worden. Wir schauen uns ein paar davon etwas genauer an und versuchen zu verstehen, was sie alle verbindet.

George Soros – hatte oft den richtigen Riecher

Wenn an Hedgefonds denkt, kommt einem als erster George Soros in den Sinn, ein weltweit bekannter Investor.

Soros hat 1992 mit Währungsspekulationen umgerechnet 2 Mrd. US-Dollar für seinen Fonds erzielt. Er selbst hatte in diesem Jahr ein Einkommen von sage und schreibe 650 Mio. US-Dollar.

LTCM – nach dem Höhenflug kam der Fall

Hedgefonds stehen aber nicht nur für sehr hohe Gewinne, sondern auch für große Krisen an den Finanzmärkten. So erging es zum Beispiel dem Hedgefonds Long-Term Capital Management (LTCM), der von zwei Nobelpreisträgern verwaltet wurde.

LTCM hatte zwischen 1994 und 1996 Jahresrenditen von 35% erzielt. 1998 allerdings verlor der Fonds innerhalb weniger Monate über 90% seines Wertes.

Die so genannte Russland-Krise führte 1998 zu Panik an den Finanzmärkten. Zudem hatte LTCM ausgerechnet mit russischen Banken, die nun nicht mehr handlungsfähig waren, viele Geschäfte abgeschlossen.

Da LTCM besonders groß war und eine Insolvenz weitere Finanzmarktteilnehmer getroffen hätte, musste der Hedgefonds von seinen Gläubigern mit 3,5 Mrd. US-Dollar gerettet werden.

Der Hedgefonds hatte im Gegensatz zu eigenem Geld zu viel fremdes Geld bei seinen Geschäften eingesetzt, das er nicht mehr zurückzahlen konnte. Ende 1999 wurde LCTM schließlich aufgelöst.

Florian Homm – der deutsche Star im Hedgefonds-Universum

Mit Florian Homm hatte Deutschland seine mit Sicherheit schillerndste Hedgefonds-Figur. Der Manager war zunächst sehr erfolgreich, dann wurden ihm allerdings Straftaten wie Bilanzfälschungen und Kursmanipulationen vorgeworfen.

Homm bekam Probleme mit der US-Börsenaufsicht und auch Spezialeinheiten der Drogenpolizei waren hinter ihm her, weil er Geschäfte mit südamerikanischen Drogenhändlern gemacht haben soll.

Sein Unternehmen Absolute Capital Management (ACM) verlor daraufhin nahezu komplett seinen Wert von zuvor knapp drei Mrd. US-Dollar.

Einer seiner Gläubiger setzte sogar ein Kopfgeld auf ihn aus und er wurde in Südamerika auf offener Straße angeschossen. Schließlich wurde er in Italien verhaftet und ins Gefängnis gesperrt.

Mitte des vergangenen Jahres wurde er jedoch freigelassen, da die gesetzlich zulässige Höchstdauer für die Untersuchungshaft abgelaufen war.

Hedgefonds und Argentinien – eine unendliche Geschichte

In der jüngeren Vergangenheit hat ein Streit zwischen Argentinien und zwei Hedgefonds um 1,5 Mrd. US-Dollar für Aufsehen gesorgt. Die Hedgefonds hatten den Staat auf die Zahlung dieser Summe in den USA verklagt.

Nachdem Argentinien 2001 insolvent wurde, hatten die Hedgefonds die Anleihen des Landes – die ihren Wert nahezu komplett verloren hatten – zu einem sehr geringen Preis gekauft. Nun dringen sie auf die Rückzahlung der Anleihen durch den argentinischen Staat.

Der wiederum beruft sich darauf, dass mit den anderen Anleihe-Gläubigern bereits eine Einigung erzielt wurde. Dabei bekamen die Hedgefonds vor einem US-Gericht sogar Recht. Die Frage ist nur, inwieweit das Gericht sein Urteil gegen Argentinien durchsetzen will.

Es bleibt auf jeden Fall spannend. Kürzlich hat der zuständige Richter Argentinien sogar attestiert, dass es sich illegal verhalten und das richterliche Urteil missachtet habe. So geht der Streit in die nächste Runde.

| Vorschau | Produkt | Bewertung | Preis | |

|---|---|---|---|---|

|

Unsere Buchempfehlung: Mehr Geld als Gott - Hedgefonds und ihre Allmachtsphantasien | 34,99 EUR | Ansehen |

Hedgefonds-Entwicklung in Zeiten der Finanzkrise

Nach einer sehr erfolgreichen Entwicklung der Hedgefonds bis 2007, folgte im Zuge der globalen Finanzkrise ein regelrechter Absturz.

Die Pleite von Lehman Brothers hatte zur Folge, dass Hedgefonds einen wichtigen Kreditgeber verloren, mehr für Kredite bezahlen mussten und ganz allgemein risikoreiche Vermögenswerte auf den Markt geworfen wurden, was die Preise fallen ließ.

Viele Investoren zogen sich daraufhin aus Hedgefonds zurück, was diese weiter unter Druck setzte, die Investoren auszuzahlen. So wurden alleine in 2008 etwa 1.500 (!) Hedgefonds geschlossen.

Auf die stark verringerte Kreditvergabe der Banken und die gesunkene Risikoneigung während der Hochphase der Finanzkrise waren viele der Hedgefonds-Strategien nicht vorbereitet.

Investmentfonds vs. Hedgefonds: für welche Anleger geeignet?

Heute scheint die breite Masse der Hedgefonds-Manager „erwachsen“ geworden zu sein. Sie gehen in der Regel geringere Risiken an als in ihrer bisherigen Geschichte. Das hat auch damit zu tun, dass sich die Investorengemeinschaft gewandelt hat.

Früher haben häufig besonders reiche Privatpersonen in diese etwas exotischen Fonds investiert. Heute sind es hingegen hauptsächlich Versicherungen, Pensionsfonds, Stiftungen oder auch Versorgungswerke.

Sie suchen in Zeiten niedriger Zinsen nach stabilen Renditen, um ihren eigenen Verpflichtungen nachkommen zu können. Zudem stehen Hedgefonds in dem Ruf, in schwachen Marktphasen dennoch eine gute Rendite zu erzielen bzw. das Kapital zu erhalten.

Im deutschen Recht (§283 Kapitalanlagegesetzbuch) sind Hedgefonds als spezielle Investmentfonds beschrieben, die Leerverkäufe und/oder Hebelgeschäfte tätigen.

Ein „Hebelgeschäft“ ist eine Umschreibung dafür, dass man mit fremdem, geliehenem Geld die eigene Rendite sozusagen „hebelt“. Dafür müssen eben dann auch die Erträge über den Zinsen liegen. Ansonsten macht der Anleger einen Verlust.

Wegen der besonderen Risiken, die sich hinter diesen Geschäften verbergen, ist der Verkauf von Hedgefonds an Privatanleger in Deutschland verboten.

Dieses Verbot kann man nur umgehen, wenn man sich als so genannter semi-Professioneller Anleger qualifiziert und ausreichend Geld investiert.

Es ist allerdings schon seltsam, dass zum Beispiel Zertifikate, die ein Totalausfallrisiko aufweisen, von jedem Bankberater an Privatkunden verkauft werden dürfen.

Naja, jedenfalls stehen Investmentfonds auch Privatanlegern offen, so dass sie durchaus eine valide Alternative zu Aktieninvestments darstellen. Grundsätzliche Unterschiede zwischen Fonds und Einzelinvestments haben wir in diesem Beitrag für Dich zusammengetragen:

Investmentfonds vs. Hedgefonds: wer ist profitabler?

Im abgelaufenen Jahr 2014 war die Rendite mit durchschnittlich 3,3% weit entfernt von den Höhen, die man in den Jahrzehnten zuvor gesehen hat. Das hat natürlich auch mit dem niedrigen Zinsniveau und den starken Aktienmärkten zu tun.

In Aktien investierende Investmentfonds hingegen haben von der guten Börsenphase profitiert. Sie konnten – bei globaler Betrachtung – einen Gewinn von ungefähr 13% in 2014 erwirtschaften. Investmentfonds, die Anleihen handeln, kamen im vergangenen Jahr immerhin noch auf eine Rendite zwischen 4,8% und 9,9%.

Dennoch verwalten Hedgefonds aktuell ein Rekordvermögen von geschätzten 2,8 Billionen US-Dollar. Das ist schon komisch: auf der einen Seite eine relativ bescheidene Rendite, auf der anderen Seite mehr Investorengelder als jemals zuvor.

Der ein oder andere hingegen hat sich von Hedgefonds verabschiedet, da die Gebühren (üblich sind 1,5-2% des verwalteten Vermögens und eine Erfolgsbeteiligung von 18%) für die gezeigte Performance mittlerweile als zu hoch gelten.

Es gibt sie aber immer noch, die großen Gewinner unter den Hedgefonds-Managern. So soll der Hedgefonds Pershing Square in 2014 eine Rendite von 40% erzielt haben.

Insbesondere kleinere Hedgefonds aber können mit dem Druck auf die Renditen immer weniger gut zurechtkommen. So mussten in den letzten Jahren ca. 960 Hedgefonds ihr Geschäft einstellen.

Was sind die Strategien der Hedgefonds?

Die Branche der „Hedgefonds“ ist heute dadurch gekennzeichnet, dass es große Unterschiede zwischen den einzelnen Fonds gibt. So kann man nicht mehr von dem einen Typ von „Hedgefonds“ sprechen.

Manche Hedgefonds sichern tatsächlich eher das Portfolio ab, manche spekulieren aber auch mit riesigen Summen auf bestimmte Ereignisse und „drehen ihr Fähnchen nach dem Wind“. Sie handeln ohne zuvor festgelegte Strategie. Das kann große gewinne, aber eben auch große Verluste bedeuten.

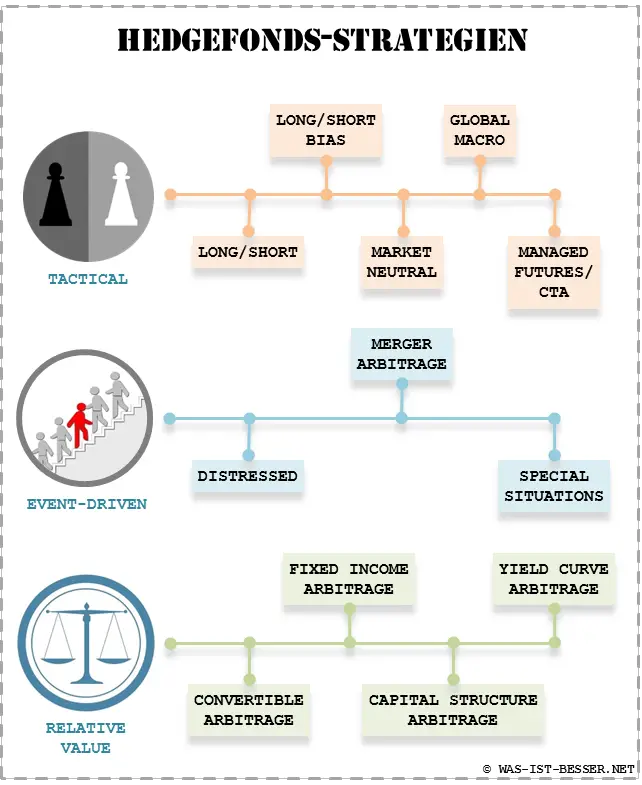

Grundsätzlich kann man Hedgefonds-Strategien in folgende Kategorien einteilen:

Taktische Strategien

In diese Art der Hedgefonds-Strategien fällt der Handel mit Aktien sowie mit Finanzinstrumenten, die auf dem Wert dieser Aktien basieren. Die Aktien können bewusst gekauft und gehalten oder das Instrument des Leerverkaufs eingesetzt werden. Auch Kombinationen sind möglich.

Solche Hedgefonds müssen ihr Handeln nicht unbedingt auf bestimmte Länder oder Märkte beschränken. Ebenso wie Aktien können auch Anleihen – wie Staats- oder Unternehmensanleihen – gehandelt werden.

Die „marktneutrale Strategie“ versucht, Aktien und Anleihen so zu handeln, dass die Erträge möglichst unabhängig vom derzeitigen Marktgeschehen sind. Das bedeutet aber auch, dass der Hedgefonds sehr viele Transaktionen durchführen muss, um sich dem Marktgeschehen anzupassen.

Als „Global Macro“ werden Fonds bezeichnet, die größtmögliche Freiheiten bei der Verwendung der Anlegergelder haben. Es werden globale Wechselwirkungen analysiert und versucht, diese für eine positive Wertentwicklung des Hedgefonds auszunutzen.

Eine weitere Hedgefonds-Strategie heißt „Managed Futures“. Bei diesem Fondstyp wird das Anlegergeld von einem Commodity Trading Advisor (CTA) verwaltet, der die Märkte auf der Grundlage von Computermodellen analysiert. In der Regel werden so komplexe Finanzinstrumente gehandelt und keine „gewöhnlichen“ Aktien oder Anleihen.

Ereignisgetriebene Strategien

Ein Hedgefonds, der im Rahmen von bestimmten Ereignissen handelt, wird auch als „Event Driven“-Fonds bezeichnet. Der Fonds nutzt Unternehmensinsolvenzen, Restrukturierungen sowie Fusionen, um daraus entweder mit Wertpapieren oder anderen Finanzinstrumenten Profit zu schlagen.

Das Fondsmanagement versucht zum Beispiel, den Zeitpunkt solcher Ereignisse vorherzusagen, und von den daraus resultierenden Wertveränderungen bei Wertpapieren und Finanzinstrumenten zu profitieren.

Verhandeln zum Beispiel zwei Unternehmen über eine Fusion oder eine Übernahme, so handelt der Hedgefonds mittels der sogenannten „Merger Arbitrage“-Strategie. Er kauft die Aktien und wartet darauf, dass die vorhergesagte Fusion eintritt und die Aktienkurse befeuert.

Es kommt auch durchaus vor, dass Hedgefonds im Rahmen ihrer Strategie und Expertise sogar aktiv an Verhandlungen oder einer Restrukturierung beteiligt sind.

Es gibt aber auch Ereignisse an den Finanzmärkten, die über Situationen wie Übernahmen oder Restrukturierungen hinausgehen. Solche „Special Situations“ sind Teil der gleichnamigen Hedgefonds-Strategie, die auf außergewöhnliche Ereignisse am Kapitalmarkt abzielt.

Zu solchen Ereignissen zählen Aktienrückkaufprogramme und Kapitalerhöhungen, die meist einen spürbaren Einfluss auf den Aktienkurs haben.

Relative Wertstrategien

Diese Hedgefonds-Strategien setzen darauf, Bewertungsunterschiede zwischen verschiedenen Handelsplätzen oder Wertpapieren und Finanzinstrumenten für sich zu nutzen.

Diese so genannte Arbitrage ist meistens sehr gering, so dass diese Hedgefonds-Strategie häufig viel Fremdkapital einsetzen, um die Gewinne (und damit auch die Risiken) zu steigern.

Gehandelt werden können zum Beispiel Wandelanleihen, die das Recht zu einer Umwandlung in Aktien des betreffenden Unternehmens verbriefen. Dies wird als die „Convertible Arbitrage“-Strategie bezeichnet.

Die Hedgefonds-Strategie nutzt in diesem Fall Bewertungsunterschiede zwischen den beiden Wertpapieren Aktie und Wandelanleihe.

Neben dieser Art des Handels können Hedgefonds-Strategien auch auf festverzinsliche Wertpapiere wie Anleihen abzielen. Preisunterschiede können zum Beispiel zwischen Anleihen und Derivaten auf Anleihen gefunden werden.

Wenn ein Unternehmen bestimmte Entwicklungen wie zum Beispiel eine Änderung des Ratings durchmacht, reagiert der Wert des Eigenkapitals (z.B. die Aktie des Unternehmens) häufig anders als das Fremdkapital. Letzteres ist aufgrund von vertraglich festgeschriebenen Kreditzinsen generell nicht so schwankungsanfällig. Diese Unterschiede nutzen Hedgefonds mit der Strategie der „Capital Structure Arbitrage“.

Hedgefonds können sich auch mit verschiedenen Zinssätzen beschäftigen, die bei Anleihen mit unterschiedlichen Laufzeiten variieren. Diese so genannte Zinsstrukturkurve kann ebenfalls gehandelt werden, wenn man die Veränderung der Zinssätze richtig einschätzt.

Was ist denn nun besser: Investmentfonds oder Hedgefonds?

Die Antwort auf diese Frage hängt stark davon ab, um welchen Typ von Anleger es sich handelt und wie sein bisheriges Portfolio aufgebaut ist. Für den kleinen Privatanleger sind Anlagen in Hedgefonds generell nicht geeignet – hauptsächlich wegen der Vielfalt von möglichen Strategien und damit zusammenhängender unzureichender Risikoaufklärung.

Große Kapitalsammelstellen wie Versicherungen oder Pensionsfonds hingegen sind gezwungen, die Risiken innerhalb ihrer Portfolien auf verschiedene Anlagen zu verteilen. Hier können Anlagen in Hedgefonds unter Umständen Sinn machen.

Die große Masse der Hedgefonds bzw. deren Manager ist aber nicht mehr mit denen vergangener Tage zu vergleichen, die für hohe Renditeaussichten auch sehr große Risiken eingegangen sind.

Nun sind Hedgefonds eher wieder auf ein „normales“ Maß zurechtgestutzt worden und müssen sich in Bezug auf die Gebühren, die Anleger zahlen müssen, und die von ihnen erwirtschafteten Renditen mit anderen Anlagen wie „normalen“ Investmentfonds messen.

Denn insbesondere in der aktuellen dauerhaften Niedrigzinsphase hat niemand mehr Geld zu verschenken, schon gar nicht für hohe Gebühren und Performance Fees, die zu Lasten der Rendite gehen.

Deshalb ist es nicht verwunderlich, dass Hedgefonds im vergangenen Jahr eine deutlich niedrigere Durchschnittsrendite erbracht haben als Aktien-Investmentfonds.

Investmentfonds sind damit für den Privatanleger deutlich interessanter als Hedgefonds. Die Vorteile dieser Anlageform und Informationen zu staatlichen Zulagen für Fondssparpläne haben wir für Dich in diesem Beitrag ausführlich zusammengetragen:

Und was denkst Du? Welche Geldanlageform ist aus Deiner Sicht besser – Investmentfonds oder Hedgefonds?

| Vorschau | Produkt | Bewertung | Preis | |

|---|---|---|---|---|

|

Unsere Buchempfehlung: Mehr Geld als Gott - Hedgefonds und ihre Allmachtsphantasien | 34,99 EUR | Ansehen |